Blockchain, Criptomoeda, Bitcoin para investidores (Capital Times)

As sucessivas crises econômicas ao invés de prejudicar a propagação de ativos digitais, lançou as criptomoedas no topo do mundo financeiro, apesar das polêmicas que rodeiam as moedas digitais, seu crescimento é inquestionável.

A criptomoeda mais conhecida no mundo é o Bitcoin, iremos abordar sua evolução, história, fundamentos, precificação, tecnologia envolvida, além dos princípios inovadores e tecnológicos do bloackchain.

Empresas Tech & Criptomoedas

A velocidade da tecnologia na história humana é cada vez mais impressionante, nunca houve a quantidade de revoluções inovadoras quanto nos tempos atuais, podemos notar a grandeza da tecnologia no ano de 2020, onde mesmo diante da pandemia que assola o mundo inteiro, combinadas com a restrição proveniente das medidas do lockdown, quando inúmeros setores da indústria, serviços e comércio, padecerem bruscamente. As empresas tech supriram os espaços vagos pela economia mundial, empenhando um crescimento exponencial sem precedentes.

Empresas como SpaceX, Baidu, Alibaba, Zoom, Rakuten, Amazon e Google, apresentaram resultados excelentes, consolidando as tech no topo do mundo!

O índice NASDAQ dos Estados Unidos que reúne as empresas de tecnologia, apresentou crescimento acelerado no período da pandemia e continua em alta, comparando com o índice brasileiro das 100 ações mais negociadas na bolsa brasileira, conseguimos visualizar discrepância da evolução das empresas tech dos Estados Unidos.

Os negócios envolvendo tecnologia estão em alta, superando a construção civil, indústria, transporte, aviação, entre outros. A criptomoeda também surfa esse boom do notório crescimento do valor de mercado sobre tudo que envolve tecnologia.

Esse avanço na tecnologia, porém, ainda não foi suficiente para retirar por completo as dúvidas e incertezas sobre as moedas criptografadas. As pessoas ainda sentem mais segurança em sacar o papel moeda do caixa do banco, ou consultar saldos e realizar pagamentos através dos aplicativos dos bancos tradicionais.

No ano de 2000, já era discutido a troca da moeda convencional por uma moeda inteiramente digital. Os bancos centrais dos países estudavam o impacto na economia, mas por outro lado, os líderes de setores tecnológicos, buscavam entender qual seria o melhor modelo de negócios para a conversão digital da moeda convencional.

A revolução das criptomoedas, iniciou em 2008, quando nasceu o Bitcoin, concebida por programadores anônimos, onde inicialemtne apenas foi revelado o pseudônimo Satoshi Nakamoto.

Nakamoto, publicou no fórum de discussão que abordava assuntos técnicos sobre criptografia o seu projeto de criação de uma moeda eletrônica.

Posteriormente, anexada na mensagem, postou o artigo contendo nove páginas, propagando o conceito e a engenharia de programação do sistema que serviria para elaboração das criptomoedas. Ele ofereceu ao mundo a primeira versão do Bitcoin.

A história por trás do Bitcoin

Tudo começou em 1976, neste ano, os pesquisadores Whitfield Diffie e Martin Hellman dos Estados Unidos, tornaram público o estudo sobre os Novos Rumos da Criptografia, uma matéria associada a Matemática, que é a ciência-base que alicerçou e proporcionou a criação de moedas digitais.

Logo em seguida, nos anos de 1982 até 1985, o criptólogo David Chaum, também dos Estados Unidos, escreveu dois artigos, abordando “assinatura cegas” para pagamentos não-rastreáveis e o segundo artigo abordando a “segurança sem identificação”.

Esses dois artigos, abriram inúmeras janelas de pesquisas e discussões sobre criptografia, oferecendo todas as oportunidades para criação do Bitcoin.

Após o início das inovações trazidas pela criptografia, houve diversos eventos catastróficos no mercado financeiro, por exemplo, a crise que com banco Lehman Brothers em 2008 que impactou severamente a economia mundial.

As incertezas acerca da recuperação da econômica mundial e a credibilidade dos lastros de ativos financeiros, cooperou para o nascimento do Bitcoin.

A moeda digital, sempre foi objeto de discussão. O período após a derrubada do padrão ouro nos Estados Unidos, quando a moeda parou de ser lastreada com a quantidade física de ouro pertencente ao emissor, essa medida foi imediatamente seguida por todos os outros países.

Sem o limitador do padrão-ouro, os países imprimem quanto dinheiro quiserem, financiando a dívida pública, causando a doença da inflação.

Desde 1971, após o presidente dos EUA Richard Nixon eliminar o lastro que convertia dólar em ouro, passamos a conviver com o papel-moeda fiduciário, onde bancos centrais possuem autorização para imprimir dinheiro de forma ilimitada, correndo o risco da população perder a credibilidade na moeda, isso ocorre na hiperinflação, ainda mais em países emergentes.

No dia 31 de outubro de 2008, Satoshi Nakamoto publicou o artigo intitulado “Bitcoin: a Peer-to-Peer Electronic Cash System”, em um fórum de discussão online de criptografia.

Lançando simplesmente a ideia de “dinheiro eletrônico totalmente descentralizado e peer-to-peer, sem a necessidade de um terceiro fiduciário”, a programação oferecida por Satoshi buscava um novo conceito no sistema financeiro e bancário.

O tema sobre moeda digital, iniciou bem antes da publicação de Satoshi Nakamoto e foi Wei Dai, membro do fórum cypherpunk no ano de 1998 que abordou o assunto.

Wei apresentou o protocolo da criptomoeda, assim como sua usabilidade no mundo. Isso é verdade, pois Satoshi, reconheceu nas origens do Bitcoin o estudo de Wei Dai como principal referência da Bitcoin.

O Bitcoin de Satoshi, transparecia algo difícil de compreender, com teor técnico e conceitos frágeis. Deixando as razões ideológicas do Bitcoin, um tanto superficial, mas Satoshi passou a responder às perguntas de qualquer participante do fórum, expondo os temas técnicos e conceituais, inclusive os reflexos na política e economia.

São nessas perguntas e respostas, conseguimos construir o raciocínio ideológico do pai do Bitcoin;

“podemos vencer uma grande batalha na corrida armamentista e ganhar um novo território de liberdade por vários anos. Governos são bons em cortar a cabeça de redes centralmente controladas, como o Napster, mas redes puramente P2P, como Gnutella e Tor, parecem seguir em frente inabaladas”.

Quando um dos participantes do fórum de criptografia indagou acerca da inflação de 35%, que poderia impactar negativamente a Bitcoin, Satoshi respondeu;

“Se a oferta de moeda aumenta à mesma taxa de crescimento de pessoas que a usam, os preços permanecem estáveis”, destaca Satoshi, concluindo que “se ela não cresce tão rápido quanto a demanda, haverá deflação, e os primeiros detentores da moeda verão seu valor aumentar”

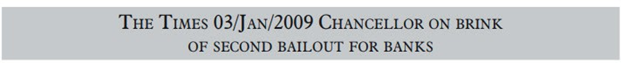

Uma das maiores críticas de Satoshi em relação aos sistemas monetário e bancário, está esteja gravado no bloco gênese, o primeiro bloco do blockchain.

Exatamente ás 18h15 de 03/01/ 2009, oficialmente o Bitcoin foi concebido, efetivando sua primeira transação histórica, promovida pelo Satoshi e registrada no bloco gênese e acompanhada da seguinte mensagem:

A ironia acerca do título do jornal The Times mostra a opnião de Satoshi em relação ao sistema bancário convencional, assim o projeto Bitcoin apresentava ser uma opção segura contra a frágil circunstância, estabelecida por décadas de monopólio estatal da moeda e por um sistema bancário que privilegia poucos.

Depois da transmissão do bloco gênese, ficou disponível gratuitamente para download o cliente Bitcoin v0.1. tornando realidade o início do impensável opositor do sistema monetário do novo século, o Bitcoin.

Qual é a tecnologia por trás do Bitcoin

Primeiramente, antes de entender sobre Bitcoin é necessário compreender o que é o dinheiro físico, esse ativo ao portador, ocorre entra duas partes, sem intermediários e nem sequer é necessário saber informações sobre a identidade dos participantes.

Por exemplo, quando você compra algo, apensar dos dados da nota fiscal, o dinheiro é entregue na mão do funcionário da loja, sem que você conheça os dados dele, ou quando você vai na feira comprar produtos, o dinheiro circula de mão em mão, sem a identificação ou rastreabilidade da moeda, identificando de qual mão saiu e para qual mão foi.

A segurança do papel moeda, é mais vulnerável do que as moedas digitais, uma vez que é necessário realizar a logística e isso fica complicado quando a operação envolve uma quantidade significativa de dinheiro.

O Bitcoin consegue replicar as quatro características do papel moeda, com muito mais eficiência, dentro de um ambiente puramente digital;

- moeda digital “peer-to-peer” (par a par ou, simplesmente, de ponto a ponto)

- não depende de uma autoridade central (sem um terceiro de confiança)

- primeiro sistema de pagamentos global totalmente descentralizado

- rastreabilidade com sigilo ao mesmo tempo

Considerando que o Bitcoin foi o primeiro sistema de pagamentos global totalmente descentralizado, normal que permaneça dúvidas sobre sua aplicação, mas os conceitos fundamentais são fáceis de entender.

Antes de existir o Bitcoin, as operações financeiras online, obrigatoriamente, precisavam ter um terceiro envolvido, exercendo o papel de intermediário de credibilidade.

Os intermediários sãos os que oferecem serviços como a PayPal que mantêm os saldos em conta dos clientes, caso contrários poderia ocorrer um gasto duplo, mas Bitcoin, chegou para solucionar essa questão.

A engenharia do Bitcoin proveu a solução, eliminando o gasto duplo, deixando de ser necessário ter um terceiro para realizar operações eletrônicas. A moeda digital realiza essa atribuição quando registra o histórico das operações e disponibiliza para todos os usuários do sistema mediante a rede peer-to-peer.

Todas as operações realizadas com o Bitcoin são contabilizadas em um tipo de livro- razão público, conhecido como blockchain (corrente de blocos, ou registro público de transações), na verdade é simplesmente um banco de dados público, onde ficam registrados so históricos de todas as transações realizadas com uma criptomoeda.

A cada transação, a operação é conferida com o blockchain, garantindo que o mesmo bitcoin não seja previamente gasto em outras operações, bloqueando o gasto duplo.

A rede mundial de peer-to-peer, conta com milhares de usuários, tornando-se o verdadeiro intermediário; por isso é possível realizar operações sem precisar de empresas igual ao PayPal.

Cabe salientar que a economia do Bitcoin não é denominada em dólar, euro ou reais, igual no PayPal ou Mastercard; ao invés de usar moedas, são usados os bitcoins.

Sendo assim, o Bitcoin deixa de ser meramente um sistema de pagamentos descentralizada para assumir o papel de uma moeda virtual.

O valor do Bitcoin não está atrelado ao preço do ouro ou foi estabelecido por algum Banco central, mas do valor sincero que as pessoas acreditam que vale sua unidade.

Neste sentido, a conversão em reais de um bitcoin é avaliado por uma economia aberta, conforme ocorre nas taxas de câmbio entre diferentes moedas estrangeiras.

Como funciona o Bitcoin

Todas as operações com Bitcoin são verificadas, e o gasto duplo provou-se que é prevenido, mediante a inteligência da criptografia de chave pública.

A criptografia, garante que cada usuário tenha duas “chaves”, uma privada, que permanece em segredo, igual uma senha, e outra pública, sendo compartilhada com qualquer pessoa.

Quando uma pessoa decide transferir bitcoins a outra pessoa, é criado uma mensagem, que contém a chave pública da pessoa que está recebendo o Bitcoin, assinada com sua chave privada de quem está enviando o Bitcoin.

Consultado a chave pública da pessoa que enviou os Bitcoins, é possível verificar a procedência da operação, ou seja, existe uma transação autêntica, onde a pessoa que recebeu o Bitcoin é o novo proprietário da moeda digital, através de uma perfeita e inquestionável transferência de propriedade.

Essa transferência de propriedade é registrada, carimbada com data e hora e escriturada em um “bloco” do blockchain (banco de dados, ou livro-razão da rede Bitcoin).

A criptografia de chave pública faz com que os computadores na rede fiquem constantemente atualizados e verificando todas as operações da rede Bitcoin, sendo impossível realizar qualquer tipo de fraude.

Como são criados novas criptomoedas no Bitcoin

O Bitcoin é uma rede peer-to-peer, sem qualquer tipo autoridade, órgão corporativo ou órgão governamental que pretenda criar unidades monetárias nem verificar as transações.

As criptomoedas dependem dos usuários que através dos seus computadores, realizam registros e reconciliações das transações. Eles são conhecidos como “MINERADORES”, que são retribuídos com os bitcoins recém minerados.

Bitcoins nascem na medida que são “minerados”, através de milhares de computadores em qualquer lugar do planeta, esses computadores serveM de processamento para resolverem problemas matemáticos complexos, verificando as transações no blockchain.

A mineração de bitcoins consiste em um procedimento matemático. Como a busca por números primos, na época de Erastóstenes, na Grécia Antiga, que criou o primeiro algoritmo para encontrar números primos.

Porém, quanto mais números primos eram encontrados, aumentava a dificuldade para encontrar os números primos maiores. Atualmente, é utilizado super computadores para encontrar os números primos, uma curiosidade é que a Universidade do Tennessee é proprietária da uma lista dos 5.000 maiores números primos.

No Bitcoin, o desafio é buscar a sequências de dados (chamada de “bloco”) produzindo padrões, neste caso o algoritmo “hash” do Bitcoin é aplicado aos dados e ao encontrar uma combinação, o minerador ganha um prêmio em bitcoins acrescentando uma taxa de serviços, também em bitcoins, quando o mesmo bloco é usado para verificar uma transação.

Esse prêmio é reduzido na medida que os bitcoins são minerados, além da dificuldade da mineração ir aumentando cada vez mais.

A redução do premio de pagamento mais a dificuldades de encontrar novas combinações, irá extinguir a mineração de novos bitcoins, restando aos mineradores apenas o recebimento da taxas de serviços pela verificação de transações.

A moeda criptografa, é projetada para cada minerador contribuir com o processamento do seu computador, servindo de alicerce da infraestrutura de autenticação da rede da moeda digital.

Receber bitcoins é a moeda de troca por contribuir com o processamento e manutenção da rede, verificando constante as transações no blockchain.

Quanto maior o volume de mineração, maior se torna o problema matemático, garantido a limitação e previsibilidade da mineração do Bitcoin.

A mineração de bitcoins tem prazo de validade pré-estabalecido. O Bitcoin foi idealizado no mesmo modo da extração de ouro ou outro metal precioso, ou seja, apenas uma quantidade limitada de bitcoins poderá ser minerada, não é algo infinito.

A quantidade pré-estabelecida para minerar o Bitcoin é de 21 milhões de bitcoins.

A previsão para minerar o último Biticon, ou 0,00000001 de um Bitcoin, ocorrerá no ano de 2140.

A complexidade de minerar bitcoins será tão alta, que o último Bitcoin é considerado uma missão quase impossível.

No momento que acabar a mineração de Bitcoin, os mineradores ficarão incumbidos apenas por verificar as transações recebendo apenas as taxas de serviço, sem receber bitcoins minerados.

Garantindo aos mineradores uma remuneração para manter a rede operando após a extração do último bitcoin.

Outras Criptomoedas; Ethereum, Litecoin, Ripple, Dash, Monero e Zcash

Acrescendo um melhor entendimento acerca do Biticon, surgiram diversos protocolos de moedas digitais posteriormente ao Bitcoin.

O Ethereum, o Ripple e o Litecoin, também são moedas digitais reconhecidas mundialmente e entender os fundamentos por trás de cada uma é imprescindível para qualquer interessado em criptomoedas.

Ethereum

O Ethereum nasceu aproximadamente entre 2013 e 2014, foi o primeiro “ICO” da história.

ICO é uma “oferta inicial de moeda” (Initial Coin Offering), quase um IPO (Initial Public Offering) de ações que ocorre na abertura de capital de empresas na bolsa.

O Ethereum inovou ao ser a primeira moeda a captar recursos por meio da própria tecnologia. O Ethereum foi desenvolvido com recursos captados em bitcoins.

A engenharia do Ethereum, nasceu aperfeiçoando o protocolo do Bitcoin. Ethereum é significa o nome da rede e ether, conhecida por criadores e usuários como um “combustível digital”.

Litecoin

Litecoin, por sua vez é mais antigo do que o Ethereum, concebido em 2011. É uma xérox (fork, na língua de programadores) do Bitcoin, mas com certas adaptações.

O Bitcoin usa um software de código aberto, onde qualquer programador tem acesso e pode indicar melhorias de modo colaborativo (seria igual o Linux em comparação com o Windows ).

O Litecoin nasceu diante das reiteradas alterações que foram realizadas no código aberto do Bitcoin.

Considerando uma analogia para exemplificar a posição das duas moedas, neste sentido, o Bitcoin seria o ouro das moedas digitais, enquanto o Litecoin é considerado a prata das criptomoeadas.

Comparando volumes pré-estabelecidos para mineração, o Bitcoin tem a possibilidade de minerar 21 milhões de unidades, mas Litecoin estabeleceu 84 milhões de unidades a serem mineradas.

Outra diferença consiste no tempo de validação dos blocos de transações. O Litecoin é considerado uma cobaia de testes para o Bitcoin.

Especialistas utilizam o Litecoin como uma espécie de hedge sobre investimentos em bitcoins.

Ripple

Ripple, é uma empresa de software digital que desenvolveu um sistema SWIFT para pessoas naturais, sem precisar de instituições financeiras. O aperfeiçoamento deste software se transformou em um híbrido de Bitcoin e outros, mas foi no ano de 2012, que a empresa Ripple inaugurou a sua moeda digital, a criptomoeda XRP.

A Ripple criou 100 bilhões de unidades da moeda e não existe qualquer atividade de mineração de novos XRP, a empresa é a maior proprietária da moeda XRP.

O sistema da Ripple tem foco na adoção pelo sistema bancário, para ser uma alternativa ao sistema SWIFT para pagamentos internacionais.

O foco da empresa Ripple é criar alternativas ao sistema SWIFT em todos os pagamentos internacionais.

Dash

Nascida em 2014 (dash = digital cash, ou caixa digital), diferente do Bitcoin, apresentou um novo modo de governança, disponibilizando votações e melhorias de transações financeiras instantâneas.

Monero

Também criada em 2014, oferece um protocolo especial para privacidade dos usuários, aumentando a descentralização e a segurança nas transações, tudo é feito de forma anônima.

Um grande diferencial do Monero é a mineração da criptomoeda através de computadores simples de acesso para a maioria das pessoas.

Zcash

Essa criptomoeda está dedicada para prover uma melhoria em privacidade em comparação com outras criptomoedas como o Bitcoin.

O protocolo Zerocoin foi aperfeiçoado e transformado no sistema Zerocash e finalmente na criptomoeda Zcash em 2016.

Possibilita recompensas para os fundadores e para os mineradores, possuindo uma criptografia diferenciada.

Como avaliar criptomoedas

O primeiro critério é saber se a criptomoeda foi desenvolvida a partir de um sistema open-source ou closed-source, nessa avaliação sistemas abertos são mais valorizados, quanto maior o nível de abertura e flexibilidade melhor será a auditoria e implantação de melhorias.

O nível de descentralização do sistema, havendo menos concentração, será melhor os resultados e sua avaliação.

Avaliar os conflitos de interesses entre criadores, desenvolvedores, mantenedores e usuários, é uma fonte rica de informação acerca da avaliação da criptomoeda.

O nível de oferta e demanda da criptomoeda e sua inflação, é um critério de avaliação considerável para mensurar seu valor.

A proposta inovadora da moeda é um critério que o investidor deverá olhar a longo prazo, a perpetuidade daquela moeda deve ser muito significativa para escolha do investidor.

Precificação da criptomoeda

O Bitcoin iniciou suas operações com valor de mercado taxado no zero.

As operações realizadas com a moeda entre usuários não serviam sequer para formação de preço de mercado.

Noves meses após o nascimento da Bitcoin, no dia 05/10/2009, ocorreu o primeiro registro de preço de venda de um bitcoin.

A cotação foi de 13 bitcoins por 1 centavo de dólar, ou seja, precificação de 1.309,03 bitcoins por um dólar, baseados nos custos de mineração.

No mês de maio de 2010, uma pizza foi vendida em troca de 10 mil bitcoins, o que seria 25 dólares na época.

A compra da pizza não contou muito, porque o comprador transferiu 10 mil BTC a um terceiro, que realizou a compra por meio do seu cartão de crédito na pizzaria.

Mesmo assim a compra foi registrada no preço de 4 Bitcoin por centavo de dólar. Convertendo esse valores para 2019, a pizza de 10.000 bitcoins, custou aproximadamente 52 milhões de dólares.

No dia 17/07/2010 ocorreu o primeiro registro em uma casa de câmbio, a Mt.Gox, onde o bitcoin foi negociado a US$ 0,05.

A partir desse momento, outras transações começaram a ser realizadas, aumentando o volume significativamente.

Em maio de 2019, a cotação do bitcoin chegou a passar de 8.000 mil dólares e no ano de 2021 alcançou inimagináveis USD 69.000 mil dólares

Cada vez mais pessoas começaram a usar Bitcoins consolidando as plataformas de negociações de criptomoedas, como a MT.GOX, que atuou significamente nos primeiros anos do Bitcoin.

Essa plataforma de negociação de criptomoedas, faliu no de 2014, quando perdeu 700.000 bitcoins.

Podemos dizer que a bolha de bitcoins aconteceu pela primeira vez no ano de 2011, quando o preço saltou de USD 1,00 para USD 30,00 caindo logo em seguida.

No mês de junho de 2011, um site tornou público algumas informações sobre um marketplace da deepweb que vendia produtos ilícitos, onde o o Bitcoin fazia parte da lista de “produtos ilegais”.

A notícia fez explodir para o alto o preço do Bitcoin, mas em seguida ocorreu o colapso.

No ano de 2013, houve a segunda bolha, com uma macroeconomia frágil, o preço do Bitcoin disparou sem freios, ultrapassando USD 60,00 e chegando em USD 266,00 e voltando a USD 60,00 tudo isso ocorrendo em apenas um único dia.

A terceira bolha também aconteceu em 2013, a cotação do Bitcoin atingiu impressionantes 2 mil dólares. A procura foi tão surreal que a busca pelo termo “Bitcoin” no Google explodiu no ranking de pesquisas.

A quarta e última bolha foi anos depois e aconteceu em 2017, o preço bateu sua máxima histórica próxima de USD 20 mil dólares, mas a tendência de queda perdurou por alguns anos, quando em 2019 o preço era negociado em aproximadamente 5 mil dólares.

Ninguém imaginava o preço de 69 mil dólares em 2021.

O Valor da Criptomoeda

As informações sobre a moeda criptografada não são propagadas de forma maciça, desta forma, como avaliar o valor justo do Bitcoin e qual a melhor metodologia para aplicar o valuation da moeda?

Existem três metodologias de avaliação:

- fluxo de caixa descontado (fluxos de caixa futuros trazidos a valor presente)

- múltiplos de mercado (métricas de um ativo com outros ativos)

- transações recentes (múltiplos de empresas do mercado privado)

Como projetar o caixa uma vez que o bitcoin não tem fluxo de caixa e não gera nenhum tipo de rendimento?

A solução deste problema consiste em utilizar a velha lei do mercado, a lei da oferta e da demanda, assim podemos mensurar o nível de procura com o nível de oferta.

Oferta do Bitcoin

Lembrando que a oferta de Bitcoin já foi pré-estabelecida no volume 21 milhões de unidades serem mineradas, a uma taxa de 50 bitcoins a cada 10 minutos, aproximadamente, reduzindo 50% a cada 4 anos, até alcançar a quantidade de 21 milhões de unidades.

Essa metodologia também vale para outras criptomoedas, mas cada uma possui sua própria dinâmica de mineração.

Demanda do Bitcoin

É aqui onde encontramos a primeira imprevisibilidade sobre avalição do preço do Bitcoin, na verdade é a demanda (procura) que impacta o preço, sendo assim temos que entender as formas de demanda, como é formada a vontade da procuras e quais os principais pontos de interesse dos investidores.

Oferta inelástica

Consiste no delimitador que permite a extração exata de 21 milhões de unidades de Bitcoin

Redução dos custos

Os custos são barateados ao longo do período e quanto mais mineradores trabalhando no processamento de dados, menor será o custo.

Controle e Política

Esse ativo é livre de confisco pelo governo ou pela justiça, não passa por sensibilidade política, não sofre com notícias de corrupção, alias, muitas vezes, a descrença da moeda local, ajuda na credibilidade do Bitcoin.

Proteção

Não possui inflação, diferente dos países que acabam aumentando a própria inflação com a impressão desfreada de dinheiro, sem responsabilidade fiscal.

Ouro digital

Possui características do ouro, mas no formato digital, considerada o ouro digital.

Rede

Considerada maior rede de circulação de moeda digital do Planeta

Riscos

Assim como investimentos em ações, dívidas e títulos públicos, também existem riscos atribuídos a Bitcoin, dos quais são;

Risco de mercado

O risco de mercado é ligado a perdas causadas pela oscilação de preços, pode ser causando quando investidores compram na alta e vendem na baixa.

Risco de Volatilidade

O Bitcoin possui volatilidade alta, mas aqui no Brasil a volatilidade alta é algo comum no mercado, o que não ocorre muito em outros países, sendo assim, essa dinâmica do Bitcoin deve ser analisada pelo investidor.

Risco de Usabilidade

O Bitcoin ainda é usado em pouco estabelecimentos, não é utilizado em massa, não está inserido no dia a dia dos usuários para consumo e outros investimentos.

Risco de Regulamentação

O Bitcoin no Brasil, ainda não possui regulamentação pela CVM, ou seja, não pode ser negociado pelas instituições financeiras, mas existem fundos ETF e alguns fundos baseados em criptomoedas que estão abertos para negociação.

Possivelmente no futuro, exista regulamentações.

Risco de Sistema na falha no software (bug)

Quando falamos em moeda digital, qualquer falha no sistema, poderá influenciar o preço do Bitcoin.

Risco de Sistema na falha de atualização

Falhas na sincronização ou atrasos do processamento do blockchain da rede de usuários, poderá impactar na cotação do Bitcoin.

Risco de Acesso

Perda e extravio de senhas, roubo de senhas por hackers que invadem dispositivos

Regulação e Tributação

Os legisladores não tem conhecimento sobre a tecnologia de criptomoeda e as legislações não acompanharam o setor tecnológico, o que permitiu criar em algumas zonas legais obscuras acerca deste ativo digital.

O Bitcoin, apensar de ser um ativo financeiro, não se enquadra na categoria do papel moeda, nem em outros instrumentos financeiros, acabando por não existir a aplicação adequada de uma determina lei sobre as criptomoedas.

Entre as diversas características do Bitcoin, segue as principais;

- é um sistema eletrônico de pagamentos

- é uma commodity

- é uma moeda

Por isso a dificuldade de englobar a legislação dos países para a moeda criptografada. Alguns países estão mais abertos e outros mais fechados para as criptomoedas, mas certamente todos estão estudando com afinco sobre a regulamentação da tecnologia.

Regulação no Mundo

Na reunião do G20 em 2018, foi proferido o seguinte parecer sobre as criptomoedas;

“Vamos aumentar os esforços para garantir que os benefícios potenciais da tecnologia no setor financeiro possam ser realizados enquanto os riscos são mitigados. Regularemos criptoativos visando a prevenção à lavagem de dinheiro e ao financiamento do terrorismo em linha com os padrões do GAFI e consideramos outras respostas conforme necessário”

Existem atualmente alguns polos de pesquisa, inovação e regulamentação no mercado de criptomoedas.

Na Suíça, fica a região de Cantão de Zug, ou como é conhecida a Cripto Valley, igual o reconhecido Vale do Silício dos Estados Unidos. É nesse local que empresas de tecnologia estão pesquisando inovações na área de criptomoedas, construindo uma estrutura transparente e de segurança jurídica para criptomoedas.

A Alemanha, Estônia, e Japão estão avançando com tecnologias e regulamentações da criptomoeda.

O Banco Mundial e FMI destacam uso de criptomoedas estatais entre países e emitiram documentos para o encontro do G20 de 2021, destacando benefícios internacionais de moedas digitais de bancos centrais (CBDCs).

Regulação nos EUA

A regulamentação mais aguardada do mundo é a dos Estados Unidos, isso poderá selar o futuro das criptomoedas, a Securities and Exchange Comission (SEC), órgão que regulamenta o setor financeiro, vem pronunciando seu posicionamento.

Para a SEC, o Bitcoin e Ether não são considerados valores mobiliários, porém, existem características de igual modelo das operações de ofertas iniciais de ações, ou seja;

- expectativa de lucro

- dependência de esforços de terceiros

No entendimento da SEC, deverá incidir nas emissões de moeda a mesma regulação existente para a emissão de valores mobiliários.

A SEC estaria investigando possíveis ICOs (ofertas públicas de emissões de criptomoedas) que ocorrem mediante infrações em diversas emissões de moedas digitais.

A Commodity Futures Trading Comission (CFTC) dos Estados Unidos, caracterizou o Bitcoin na qualidade de commodity, atendendo os critérios do Commodity Exchange Act (lei americana do início do século XX).

Desta forma, os derivativos com criptos ativos (são todos commodities) é controlado pela CFTC.

Atualmente, contratos futuros de criptomoedas são negociados na bolsa de Chicago.

O respectivo regulador nas bolsas de futuros, câmbio e à vista, assim como realiza investigações de práticas de manipulação em criptomoedas.

Regulação no Brasil

No ano de 2013 a Receita Federal do Brasil emitiu seu primeiro entendimento, seguindo as mesmas diretrizes do fisco dos Estados Unidos, considerando as criptomoedas na categoria de mercadoria, ou propriedade (bem incorpóreo, digital), com incidência de Imposto de Renda sobre o ganho de capital na alíquota é de 15% sobre vendas que excedam R$ 35 mil por mês.

A Comissão de Valores Mobiliários (CVM), também aderiu ao entendimento da SEC nos Estados Unidos, emitindo seu entendimento em novembro de 2017 em conjunto com o BCB, considerando que operações em território brasileiro, com objetivo de captar investidores, precisa atender a regulamentação específica de ofertas públicas.

No mês de setembro de 2018, a CVM autorizou expressamente o investimento indireto em criptoativos, por meio de um fundo de investimentos que aplique seus recursos em cotas de outros fundos no exterior que tenham carteira em criptoativos.

No ano de 2017, o Banco Central em conjunto com a CVM, enfatizou que não possui controle acerta dos riscos de investimentos em criptomoedas, sua volatilidade e demais riscos de mercado, liquidez, entre outros.

O Banco Central comunicou aos investidores que esse tipo investimentos em moedas digitais ocorre por conta e risco do próprio investidor.

O Banco Central do Brasil, salientou que os pagamentos através de criptomoedas devem atender aos critérios tributários, mas não detalhou acerca da remessa de moedas digitais para o exterior.

Em 2019 a Receita Federal instituiu que todos que operam moeda virtual deverão começar a reportar ao governo todas as transações que fizeram no mês anterior.

A primeira prestação de contas aconteceu em setembro de 2019, as corretoras deverão registrar cada operação.

A instrução normativa 1.888 da Receita é a primeira regulação governamental para criptomoedas no Brasil.

A obrigatoriedade incide em pessoas físicas que investem com transações com as moedas criptografadas que ultrapassarem 30.000 reais em um determinado mês.

As corretoras precisarão informar à Receita informações de todas as transações de seus clientes, como nome dos envolvidos, valores, data e taxas.

Projetos de Lei

No ano 2015, através do Projeto de Lei 2303, foi proposto inclusão de programas de milhagens aéreas e criptomoedas sob as disposições da Lei 12.865, que abordava moedas digitais no Brasil.

Diante do desenvolvimento do projeto, criaram uma comissão especial, onde foram realizadas inúmeras audiências públicas entre 2017 e 2018, porém o projeto de Lei foi arquivado em 2018, mas reaberto em 2019.

Neste ano, criaram um Projeto de Lei abordando exclusivamente a regulamentação de criptoativos.

No Brasil, existem entidades privadas como a ABCRIPTO (Associação Brasileira de Criptoeconomia), a ABCB (Associação Brasileira de Criptoativos e Blockchain), todas mantém boas relações para ajudar a ENCRA (Estratégia Nacional de Combate à Corrupção e Lavagem de Dinheiro) sobre operações de criptomoedas.

A ENCRA faze parte da Receita Federal, Ministério da Fazenda, BCB, CVM, Advocacia Geral da União e Ministério Público Federal, dentre outros.

Blockchain

As pesquisas no Google por blockchain cresceram assustadoramente nos últimos anos, superando buscas por bitcoin ou criptomoedas.

O blockchain, popularmente tem a compreensão que é apenas uma tecnologia, como pagamentos, moeda eletrônica, entre outros.

Porém, o blockchain possui uma característica muito valiosa, que é o registro de dados permanente, inalterável e pode ser auditado e verificado por qualquer pessoa. Tentativas de fraude são frustradas e facilmente detectadas.

A arquitetura aberta e pública, permite que qualquer participante veja tudo o que está ocorrendo, mantendo os dados sigilosos das partes que operam criptomoedas, essa é uma das principais engenharias do blockchain.

O blockchain não está restrito a moeda digital, podendo ser usada para registro de qualquer ativo, ou seja, em ações, imóveis, títulos, promissórias, até em cartório digital, podendo reconhecer firmas e autenticar documentos.

Blockchain para registro de ativos

A inovação do blockchain está sendo discutida nos Estados Unidos, pelas empresas de clearings, que abordam a aplicação da tecnologia blockchain em registros de liquidação de operações financeiras.

O blockchain será usado na “tokenização” de ativos, criando ativos em blockchain, substituirá o registro em uma base de dados central, isso ocorre porque ao criar um token (uma chave eletrônica) de registro é igual criar uma ação, ou uma fração de ativo, mas fica registrado permanentemente no blockchain.

A tecnologia do blockchain será usado para diversos fins, a Factom desenvolvendo registros de títulos de propriedade e prontuários médicos.

A startup brasileira Original My usa o blockchain para assinatura e certificação digital.

O marketplace Open Bazaar, que atua como o Ebay, mas é um aplicativo “peer-to-peer”, descentralizado, sem nenhuma empresa.

Na Open Bazaar você instala o aplicativo e começa a vender ou comprar produtos entre os usuários , sem ter nenhum intermediário, através de negociação em criptomoedas.

Negócios como o Mercado Livre e Enjoei, que atuam como intermediadores, serão facilmente substituídos pela tecnologia blockchain, que não precisam de intermediários, pois, conseguem unir de forma segura as duas pontas da oferta e da demanda, sem que tenha alguém para fazer o meio campo.

A criptografia

A criptografia é a tecnologia primordial das criptomoedas.

Os primeiros estudos sobre moela eletrônica, sucedeu através de estudos sobre a criptografia, nos anos de 1970 até 1980.

Criptografia Simétrica

Primeiramente, cabe entender o que é criptografia simétrica.

A pessoa que escreve uma mensagem é considerado o emissor, sua mensagem escrita é o texto original, esse texto escrito passa pelo processo de criptografia, onde é utilizado a chave ou algoritmo secreto, assim nasce o texto cifrado. O texto cifrado é enviado para pessoa que recebe o texto, neste caso o receptor, usando a mesma chave, que é usada como decodificador para decifrar o texto original, sendo possível ler o texto original enviado pelo emissor.

Criptografia Assimétrica

Na criptografia assimétrica, essa fragilidade é superada da seguinte forma.

O texto original passa pelo processo de criptografia através de uma chave pública, resultado na mensagem cifrada, que é enviado ao receptor, que possui de uma chave privada, essa chave privada será usada para decifrar a mensagem, onde o proprietário da chave privada é a única pessoa permitida a decifrar a mensagem recebida.

Diferente da criptografia simétrica, na criptografia assimétrica, existem duas chaves assimétricas,

Caso alguém de má fé descubra a chave pública, não importa, não existe risco, porque a chave pública tem função de apenas transformar o texto em cifra e não serve para decifrar o texto original para leitura.

Essa sistemática da chave pública e chave privada também é usada nas transações em bitcoins. Por isso as transações são públicas e transparentes onde qualquer pessoa pode auditar.

A tecnologia possibilita a verificação dos dados básicos da transação sem mostrar nenhuma informação sigilosa porque está protegida pela chave privada.

Entendendo o Blockchain

No sistema convencional e centralizado, igual o sistemas usados pelos bancos, tem um mecanismo de controle interno, onde outros sistemas são integrados ao sistema contábil, fiscal, pessoal, departamentos de auditoria, contabilidade e compliance.

No Brasil, o Banco Central e a CVM obrigam as instituições financeiras a implementar ações de segurança e de identificação de cada clientes e seus respectivas transações.

Esse emaranhado de sistemas integrados, unindo departamentos e processos, tem como objetivo de evitar fraudes, proteger clientes, fornecedores, funcionários e a instituição financeira.

A diferença entre os sistemas descentralizados e centralizado, é que no sistema descentralizado predomina um modelo de recompensas.

Os usuários do sistema têm permissão para manter a rede em funcionamento, conciliando transações e validando nas redes.

O usuário que realiza essa atividade é conhecido como minerador e recebe recompensas em bitcoins. Atualmente, o minerador recebe 12,5 bitcoins por bloco de transação registrado.

Existe um dispositivo de prova de trabalho. No caso do bitcoin, é a prova de um problema criptográfico que foi resolvido. A solução processada pelo computador, demora aproximadamente 10 minutos para ser obtida. Quanto maior o poder do computador na rede para a solução do problema, maior a será a complexidade do problema em criptografia a ser resolvido.

Esse problema criptográfico consiste em uma função matemática onde os mineradores de bitcoins processam em seus computadores ininterruptamente na tentativa de acerto e erro até que a solução é encontrada.

No momento em que o minerador identifica a solução (a solução é um número), transmite para a rede, e outros usuários da rede comprovam que está correta. Somente após a confirmação, ele recebe a recompensa pelas transações que processou.

Os blocos são organizados de forma cronológica de acordo com as confirmações. A imagem, demonstra no inicio do bloco, o número 087…, esse é o número de referência do bloco em questão.

O número em azul é referente o bloco anterior e assim sucessivamente, estão as informações das transações validadas pelo minerador.

O último número está em vermelho, esse número é a solução do problema criptográfico.

O encadeamento de blocos bloqueia as tentativas de fraudes e tentativas de gasto duplo, onde o infrator que utilizar o mesmo Bitcoin para diversas operações.

A segurança que evita as fraudes, consiste na sistemática que obriga alterar a prova de trabalho para quem quiser alterar uma das transações de um bloco.

O fraudador para ter sucesso na fraude, deverá alterar todos os blocos subsequentes.

Se o fraudador estiver a 15 blocos de distância do fim da cadeia, é praticamente impossível adulterar qualquer informação.

Essa sistemática é um dos maiores atributos do blockchain: A inalterabilidade, impossível de ser fraudada.

O blockchain do Bitcoin possui uma inalterabilidade perfeita, impossível alterar qualquer bloco após a produção de 6 blocos subsequentes (isso demora uma hora).

Enquanto o processamento de 6 blocos está em andamento, a rede permanece ativa com centenas de milhares de mineradores auditando as transações e possíveis tentativas de fraude.

O blockchain detém de modo cronológico, todas as transações da rede, conciliando tudo mediante a comprovação criptográfica, sustentando o alto nível de segurança.

Custódia

Investidores de criptomoedas podem custodiar seus ativos em suas próprias carteiras, armazenando a moeda em carteiras próprias ou em exchanges.

As carteiras de criptomoedas, na verdade, são softwares que possuem uma quantidade de chaves públicas (as “contas correntes” do investidor) e chaves privadas (as senhas das contas), pelo qual o proprietário realiza suas transações, assina digitalmente, envia e transmite para a rede, para que seja confirma por um minerador. Após a validação, a transação consta registrada no bloco de transação e na rede.

Armazenar as moedas digitais por conta própria em sua carteira (software) é opção oferecida ao investidor, mas não uma obrigação imposta ao investidor.

As exchanges são empresas que oferecem esse serviço de custódia, armazenando as criptomoedas do investidor.

Geração de chaves

As operações com criptomoedas utilizam uma conta corrente, que é a chave pública, onde mantem os ativos, e a senha da conta, que é a chave privada.

O responsável por criar a conta corrente, que é a chave pública, não é um banco nem instituição, mas é o software que faz a criação da chave pública.

Os softwares permitem a criação aleatória de chaves públicas únicas, onde a variedade de possibilidades ultrapassam a casa dos bilhões.

Impossível gerar uma mesma chave pública.

Esses softwares utilizam a forma determinística de criar contas correntes. Isso ocorre quando existe uma combinação de palavras determinadas pelo usuário, contendo entre 12 ou 24 palavras, desta forma, o software gera a chave privada (senha) e a pública (conta, ou endereço).

O usuário armazena as palavras escolhidas de modo seguro.

O próprio software do moeda digital é uma carteira de custódia, quando conecta na rede, o software baixa o blockchain (atualmente está em cerca de 200 gigabytes) com o histórico de transações.

São diversos tipos carteiras usadas em computadores e dispositivos móveis, inclusive em pendrive.

Considerando a segurança e acesso, a carteira de moedas digitais possui uma grade com o nível escala, variando entre as carteiras mais “quentes” (com menos segurança e maior probabilidade de acesso) e o nível das mais “frias” (maior segurança com menor probabilidade de acesso).

O Glacier Protocol, é uma carteira que permite acesso após seguir uma série de etapas, envolvendo várias pessoas, onde cada pessoa é portadora de uma fração da chave privada, considerada com segurança de alto nível, porém é menos acessível.

Boas práticas para manter a segurança em operações com Bitcoin:

- Realização de backups periódicos

- Aguardar validação na rede para certificar a aprovação da transação

- Operar grandes volumes de bitcoins, realizar o envio de uma pequena parte, aguardar confirmação, posteriormente executar o loto total de bitcoin

ICO – Initial Coin Offerings

O termo Initial Coin Offering (ICO) seria o Initial Public Offering (IPO) das ações de empresas com capital aberto.

Os ICOs, são as ofertas inicias de criptomoeda ou de tokens .

O Ethereum foi considerado um Initial Coin Offering (ICO) de sucesso em 2014. Essa criptomoeda foi desenvolvida por financiamento através de um “crowdfunding” com o Bitcoin.

Os tokens nos lançamentos de ICO podem ser a própria criptomoeda ou itens digitais que representa um participação do projeto de lançamento.

Existem dois tipos de Initial Coin Offering (ICO), podendo ser de tokens-ativos (criptomoedas), ou de tokens-valores-mobiliários (participação societária).

Taxonomia

Utiltiy token – são ativos registrados no blockchain, ou seja, é a própria criptomoeda original.

Proxy token – pode ser considerado um derivativo, representa algo subjacente, não tem valor na sua própria origem, representando algo como uma ação, ouro, criptomoedas, entre outros ativos.

Desafios e Tendências

A volatilidade do mercado de criptomoedas, dispositivos contra especulação em massa, esquemas de fraudes, credibilidade dos usuários, são todos desafios que precisam ser superados.

A SEC está dedicando enorme esforço desde 2013 para consolidar uma regulamentação mais efetiva oferecendo maior segurança aos investidores.

Um pouco mais devagar, porém com muita preocupação, aqui no Brasil a CVM vem buscando alinhamento com os EUA para promover uma regulamentação satisfatória.

Os fiscalizadores do mercado, tem muita dificuldade sobre a publicidade transparência da aplicação dos recursos captados nessas operações de ofertas inicias de criptomoedas.

O Bitcoin realizou uma das suas maiores atualizações, batizada de Taproot

O Taproot, atualização da rede do blockchain do Biticoin que trouxe melhorias na segurança e privacidade dos usuários, foi lançada em 14/11/2021.

O Taproot é a maior atualização do Bitcoin desde a última, chamada de Segregated Winess, ocorrida em 2017.

As melhorias alcançam assinaturas Schnorr, permitindo transações complexas, como as iniciadas por carteiras digitais com múltiplas assinaturas, possam ser operadas por pessoas comuns, melhorando a segurança e privacidade.

“Você estará escondendo sua identidade um pouco melhor, e isso é bom”, afirma o engenheiro de mineração de Bitcoin, Brandon Arvanaghi, para o site CNBC.

As assinaturas Schnorr incidem em contratos inteligentes, nos termos de auto-execução das blockchains.

A adequação para contratos inteligentes, que são acordos digitais escritos em código e armazenados em blockchain elevam as finanças descentralizadas (DeFi) e tokens não fungíveis (NFTs) a um nível satisfatório.

Essa atualização é um passo importante para permitir por exemplo, que contratos como aluguéis de imóveis ou registro de veículos sejam criados e executados pela própria rede, através de pagamento realizados com criptomoedas.